Wenn du ein beliebiges Anlagedokument oder eine Broschüre aufschlägst, wirst du wahrscheinlich irgendwo am Ende der Seite den folgenden Haftungsausschluss finden: „Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse“.

Das ist eine Erinnerung daran, dass die Geschichte voller Fälle von Menschen ist, die Geld verloren haben. Sie glaubten, dass eine Investition, die in der Vergangenheit hohe Gewinne erzielt hat, dies auch in Zukunft tun würde.

Die Vorhersagbarkeit von Aktienrenditen

Warum ist es unsere natürliche Tendenz, Trends zu extrapolieren? Und gibt es Beweise dafür, dass dies ein teurer Fehler beim Investieren sein kann?

Die erste Frage ist schwer zu beantworten.

Die Verhaltenswissenschaften haben viele Theorien darüber aufgestellt, warum wir dazu neigen, davon auszugehen, dass die jüngsten Erfahrungen auch in der Zukunft anhalten werden. Ist es eine nützliche Heuristik oder das Relikt eines Urhirns?

Überlassen wir die Debatte den Experten und erkennen wir einfach an, dass wir Menschen der Tendenz zur Extrapolation unterliegen.

Wenn wir ein Unternehmen, einen Markt oder eine Anlagemöglichkeit sehen, die in den letzten Monaten eine gute Performance gezeigt hat, und es keine schlechten Nachrichten gibt, ist es eine natürliche Tendenz anzunehmen, dass die Performance im gleichen Tempo weitergehen wird.

Wenden wir uns nun der zweiten Frage zu. Meiner Meinung nach ist sie von grundlegender Bedeutung.

Eine der stärksten Überzeugungen unter den Anlegern ist, dass die Märkte langfristig nach oben tendieren, weil sie das in den letzten Jahrhunderten immer getan haben.

Aber ist das nicht genau die Definition von Extrapolation Bias?

Die Annahme eines langfristigen Marktwachstums

Wenn diese Aussage stimmt, sind wir möglicherweise in Schwierigkeiten, denn viele Anleger haben ihre Anlageprozesse auf der Annahme eines langfristigen Marktwachstums aufgebaut. Sind wir dem Untergang geweiht?

Noch nicht. Schauen wir uns diese beiden gegensätzlichen Punkte an:

- Die Märkte tendieren dazu, langfristig zu steigen.

- Die Entwicklung in der Vergangenheit ist kein Hinweis auf zukünftige Ergebnisse.

Diese Aussagen sind nicht unbedingt widersprüchlich. Vielmehr hängen sie von zwei Parametern ab:

- Dem Zeithorizont, den du in Betracht ziehst.

- Dem Zeithorizont, den du in Betracht ziehst.

Lass mich das erklären.

Betrachten wir eine der elementarsten Einheiten der Wirtschaft – die Unternehmen – so ist ihr Weg von Natur aus zeitgebunden. Sie werden geboren, sie wachsen und sie reifen. Von einigen wenigen Langlebigkeitsrekorden abgesehen, wird die durchschnittliche Lebensdauer eines börsennotierten Unternehmens auf 14 Jahre geschätzt.

Es ist eine gefährliche Wette, ein einzelnes Unternehmen zu extrapolieren und anzunehmen, dass es unbegrenzt wachsen wird.

Wenn du mehrere Unternehmen gleichzeitig betrachtest, sieht die Sache schon anders aus, denn du fasst Unternehmen zusammen, die sich an unterschiedlichen Punkten ihrer Entwicklung befinden. Und je mehr Unternehmen du berücksichtigst, desto mehr ähnelt das Ergebnis einer Wirtschaft.

Selbst wenn ein paar Unternehmen in deiner Stichprobe in Konkurs gehen, kannst du darauf hoffen, dass ein paar erfolgreiche Unternehmen auftauchen und das verlorene Wachstum ausgleichen werden.

Kurz gesagt, die Diversifizierung wirkt sich zu deinen Gunsten aus, wenn du extrapolieren willst. Das gilt auch für Investitionen mit längeren Zeithorizonten. Beides verringert die Wahrscheinlichkeit, dass etwas schief geht.

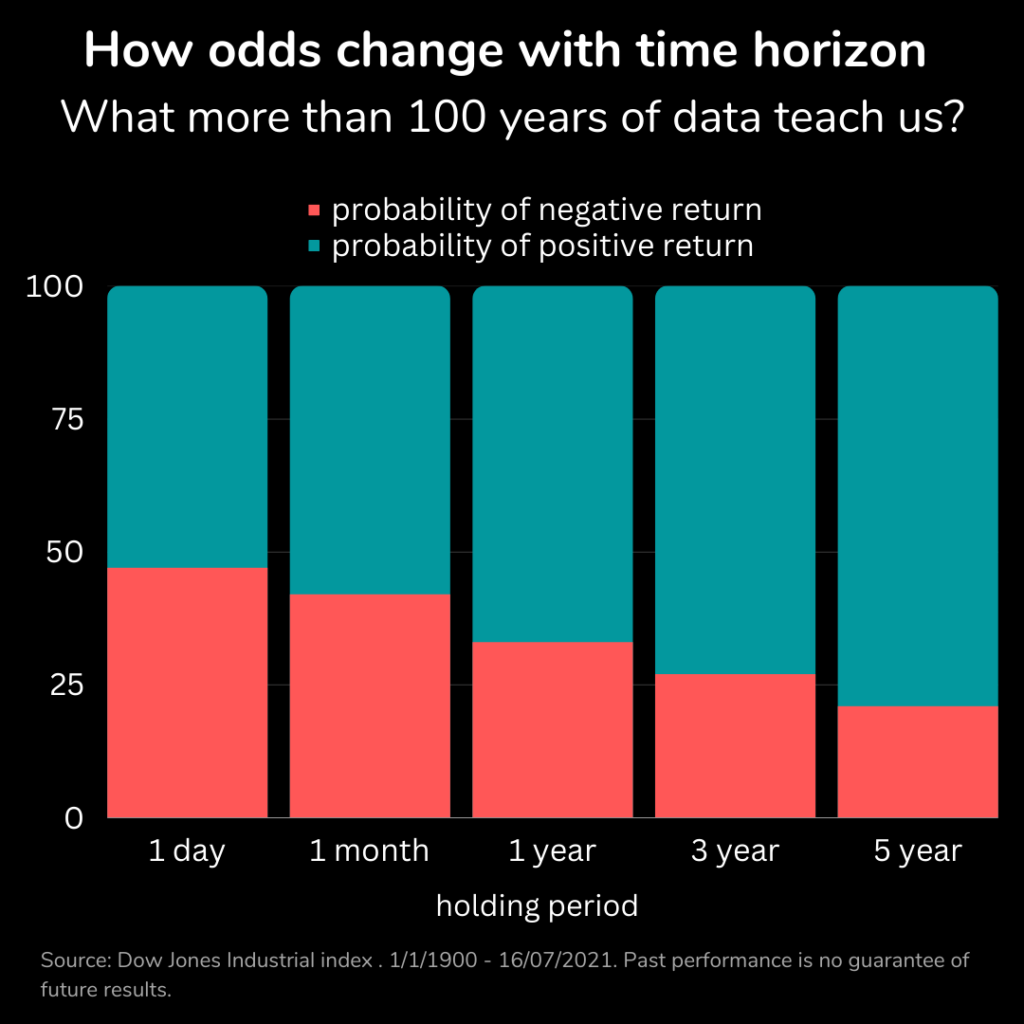

Die folgende Grafik zeigt die Wahrscheinlichkeit von Verlusten und Gewinnen über verschiedene Zeiträume für einen diversifizierten Korb von US-Aktien.

Aber was ist mit der kurzfristigen Extrapolation?

Das bedeutet nicht, dass es keine kurzfristigen Turbulenzen geben kann.

In kurzen Zeiträumen können die Märkte starke Schwankungen erleben, aber auf lange Sicht immer noch einen Aufwärtstrend aufweisen.

Volkswirtschaften kennen Phasen des Wachstums und der Schrumpfung, die von verschiedenen Faktoren beeinflusst werden (Bevölkerung, Innovationen, Kapital, Krieg, Politik usw.). Ökonomen bezeichnen diese als „Zyklen“.

Obwohl Zyklen nicht so regelmässig und vorhersehbar sind, wie wir es gerne hätten, gibt es grundlegende Gründe, warum sie stattfinden.

Nehmen wir ein erfolgreiches Unternehmen als Beispiel: Wenn es wächst, zieht es Arbeitskräfte, Investoren und Konkurrenten an, die ihrerseits die Art des Unternehmens oder das Umfeld, in dem es tätig ist, verändern. Es ist nicht einfach, die Produktivität, die Gewinnspannen und die Innovationsfähigkeit aufrechtzuerhalten, also muss man mit Rückschlägen rechnen.

Das Gleiche gilt für die wirtschaftliche Ebene. Übermässige Geldzuflüsse und -abflüsse können die Marktbewegungen übertreiben. Auf extrem gute Perioden von Investitionserträgen folgen oft schlechte Perioden und umgekehrt. Deshalb ist die Extrapolation in einem kürzeren Zeitrahmen schwierig.

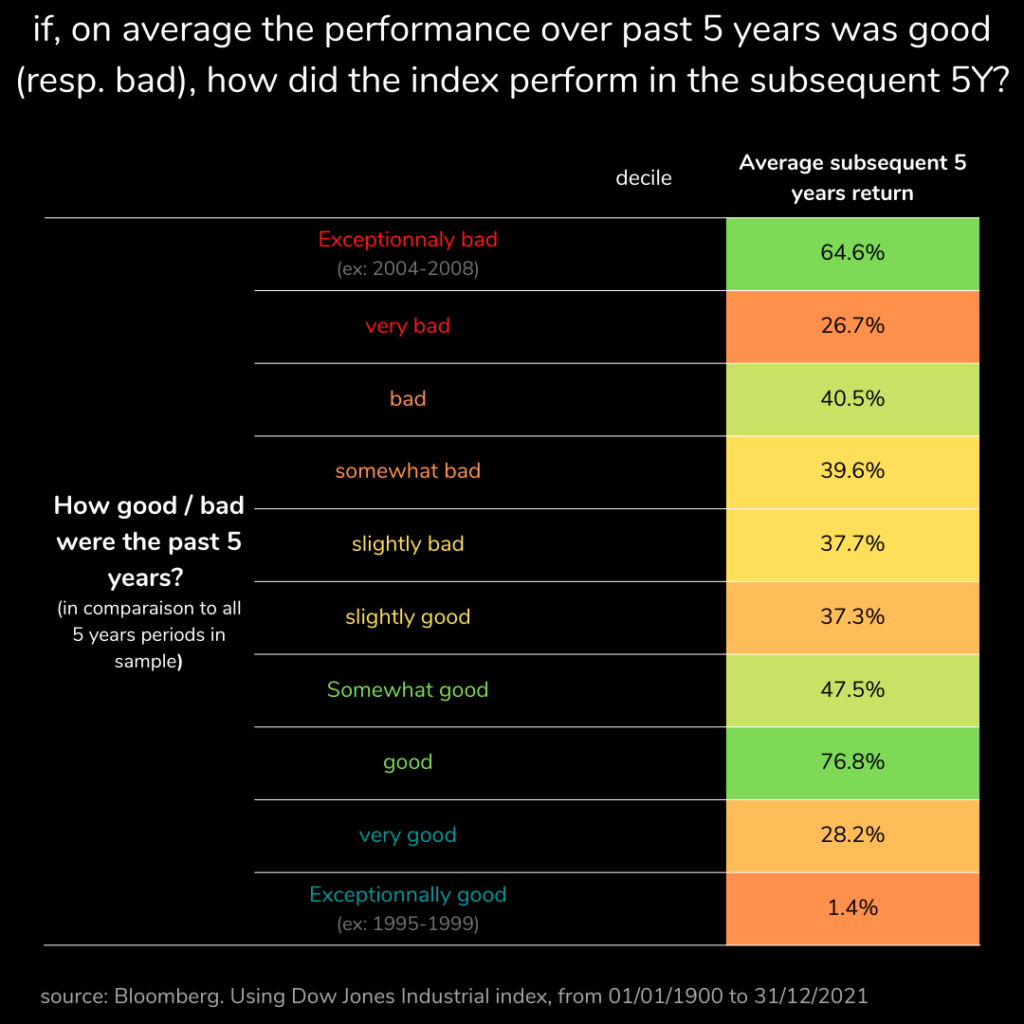

Wir haben uns die vergangene Wertentwicklung desselben US-Aktienkorbs angesehen, den wir zuvor verwendet haben, und geprüft, ob sie als Richtschnur für die zukünftige Wertentwicklung dienen kann. Die folgende Grafik veranschaulicht dies:

Die Antwort lautet: nicht wirklich. Tatsächlich folgen auf die schlechtesten Perioden oft die besten Perioden und umgekehrt, was die Aussage des Disclaimers bestätigt. Was gute und schlechte Perioden angeht, gibt es keinen klaren Hinweis.

Was können wir daraus ableiten?

Erstens: Eine sorgfältige Prüfung der Unternehmen/Märkte, in die du investieren willst, sollte dir helfen zu verstehen, wie falsch du liegen könntest, wenn du dich nur auf Extrapolationen verlässt.

Und schliesslich sind Diversifizierung und ein längerer Anlagehorizont beides zu deinen Gunsten.

Hat dir die Lektüre über Extrapolationsverzerrungen gefallen? Wenn du mehr über das Investieren erfahren möchtest, solltest du unsere Masterclass E-Mail Series nicht verpassen. Melde dich kostenlos an!

Haftungsausschluss:

Der Inhalt jedes Beitrags auf dieser Website dient nur zu Infomationszwecken.