I rischi legati al cambio valutario non sono le uniche sfide cui gli investitori devono far fronte

Le linee guida fornite da Warren Buffett a fiduciari e investitori era semplice e incontrovertibile. In una delle sue lettere agli azionisti del 2013, consigliava di seguire questa strategia: investire il 10% del denaro in titoli di Stato a breve termine e il 90% in un fondo indicizzato S&P 500 a bassissimo costo. Questo calcolo funzionò per molti investitori. Ma non per tutti. Perché il contesto (ad esempio, l’ambiente) è decisivo perché un investimento sia profittevole. E questo include i rischi di cambio ma anche la situazione specifica di ogni singolo Paese.

Non esiste una ricetta unica per tutti gli investitori

Le parole di Buffett hanno un certo peso e molti blog finanziari hanno invitato e continuano a invitare gli investitori a seguire i suoi consigli. Ma questa strategia è davvero valida per tutti? Essa fornisce un modello utile a raggiungere i risultati auspicati, specialmente per gli investitori svizzeri ed europei?

Quali sono i suoi vantaggi e quali le alternative?

In realtà, chiunque risieda in Svizzera o in altri Paesi europei deve tenere a mente alcuni aspetti fondamentali. Quando i cittadini svizzeri acquistano azioni e obbligazioni statunitensi, di fatto si assumono un rischio valutario. Questo perché acquistano con franchi svizzeri attività denominate in dollari americani. Ma il franco svizzero si è apprezzato notevolmente negli ultimi decenni. Quindi ora esiste un’alternativa: adattare la strategia investendo in azioni e titoli a livello locale. Ad esempio, un investitore svizzero può acquistare un ETF sul mercato svizzero e titoli di Stato svizzeri a breve termine.

La teoria alla prova dei fatti

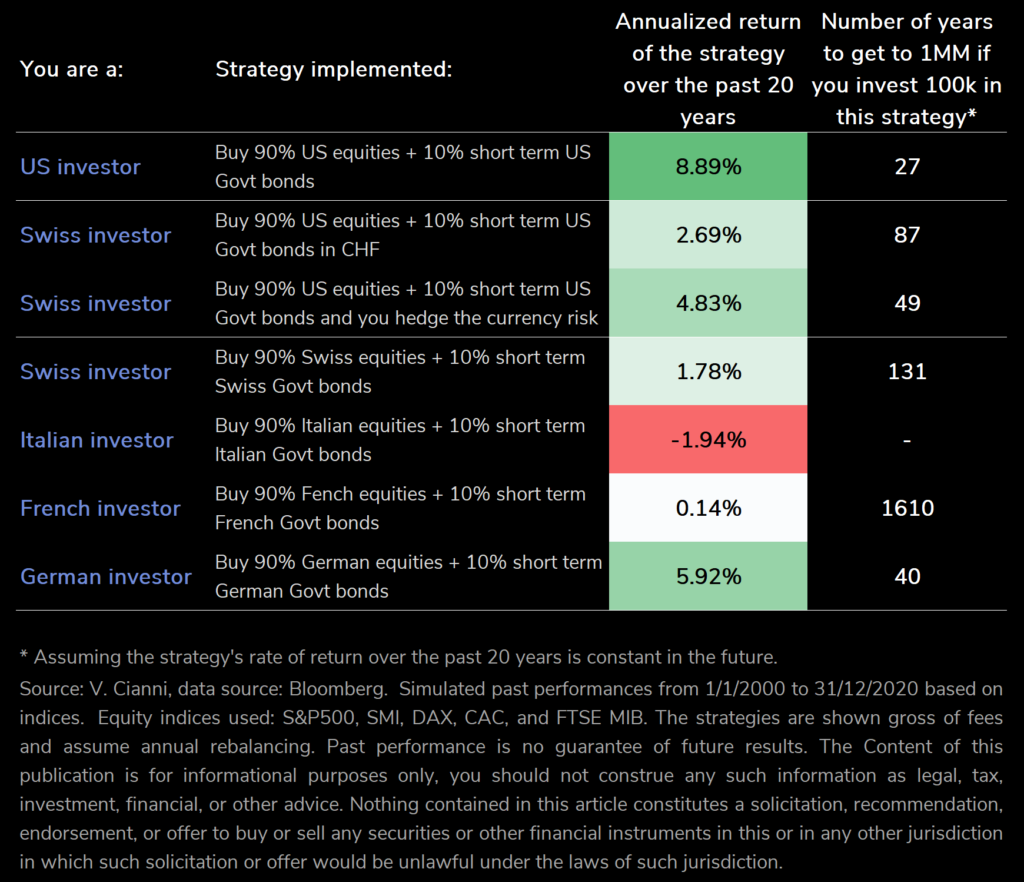

La domanda è se questa ricetta funzioni e se consenta di raggiungere gli stessi effetti della formula originale proposta da Buffett. Il team di i-vest l’ha testata, mettendo a punto un modello di calcolo. Esso impiega la strategia di Buffett, applicata agli investitori di diversi Paesi su un totale di vent’anni. Una delle domande fondamentali dello studio era: quanti anni sono necessari perché un importo pari a 100.000 euro, dollari o franchi svizzeri aumenti fino a raggiungere 1 milione nella rispettiva valuta?

Differenze significative

Il risultato dell’analisi è sorprendente: essa prova infatti che il contesto dell’investimento ha un impatto duraturo sul risultato. Di conseguenza, i rendimenti annualizzati della strategia sugli scorsi vent’anni mostrano differenze alquanto significative.

Numero 1 in classifica

Gli investitori statunitensi che comprano regolarmente il 90% di azioni statunitensi e il 10% di titoli di Stato americani a breve termine hanno le prestazioni migliori e raggiungono il milione in 27 anni circa, che equivale a un rendimento annuo medio dell’8,89%. Questo modello di calcolo mette in luce anche una tendenza positiva per gli investitori tedeschi. Investendo il 90% in azioni tedesche e il 10% in titoli di Stato tedeschi di breve termine, essi raggiungono un milione di euro in 40 anni. Il rendimento annuo sarebbe quindi del 5,92%.

Assicurare il rischio di cambio

I-vest ha calcolato, per gli investitori svizzeri, tre diversi modelli: il miglior risultato è raggiunto quando gli investitori acquistano il 90% di azioni statunitensi e il 10% di titoli di Stato americani, assicurando il rischio legato al cambio al momento dell’investimento. L’obiettivo di 1 milione è raggiunto in 49 anni con un rendimento annuo del 4,83%. La copertura dei rischi legati al cambio valuta è un fattore essenziale. Senza questo strumento, il tempo necessario per raggiungere 1 milione è calcolato in 87 anni e il rendimento annuo scende al 2,69%. Il risultato è ancora meno soddisfacente se gli investitori decidono di acquisire il 90% di azioni svizzere e il 10% di titoli di Stato svizzeri a breve termine. In questo caso, l’obiettivo del milione sarebbe raggiunto solo dopo 131 anni, con un rendimento annuo medio dell’1,78%.

Povera Francia, povera Italia

Il modello di calcolo per gli azionisti francesi e italiani dà risultati disastrosi: chi acquista il 90% di azioni francesi e il 10% di titoli di Stato francesi a breve termine impiega 1610 anni per raggiungere il milione. Il rendimento annuo è di appena lo 0,14%. Un altro scenario non particolarmente allettante è acquistare il 90% di azioni italiane e il 10% di titoli di Stato italiani a breve termine. Il “rendimento” annuo è pari a -1,94%. E non occorre calcolare quanti anni sarebbero necessari per raggiungere il milione. Povera Francia, povera Italia!

Infobox:

Lo studio presume che con questa strategia, il rendimento – come negli ultimi 20 anni – resti costante in futuro (fonte: v. Cianni, fonte dati: Bloomberg). La simulazione dei rendimenti passati dal 1° gennaio 2000 al 31 dicembre 2020 è stata calcolata in base agli indici. Per la simulazione sono stati usati i seguenti indici azionari: S&P500, SMI, DAX, CAC e FTSE MIB.

Il team di i-vest sottolinea espressamente che si tratta di un modello di calcolo. Le performance passate non costituiscono in alcun modo una garanzia di risultati futuri. Il contenuto di questa pubblicazione è solo a scopo informativo.

Pertanto, non è possibile trarre conclusioni o giustificazioni in materia legale, fiscale, di investimento, finanziaria o di altro tipo. Le informazioni contenute in questo articolo non devono essere interpretate come una sollecitazione, una raccomandazione, un’approvazione o un’offerta di acquisto o vendita di titoli o altri strumenti finanziari in questa o in altre giurisdizioni in cui tale sollecitazione o offerta sarebbe illegale ai sensi delle leggi di qualsiasi giurisdizione.